Als zzp’er is het belangrijk om altijd te weten wat de liquiditeit is van jouw onderneming. In de boekhouding of op je balans vind je dit terug onder het kopje liquide middelen. Maar wat valt er precies onder liquide middelen? En waarom is het zo belangrijk om bewust te zijn van je liquiditeit als ondernemer?

Wat zijn liquide middelen?

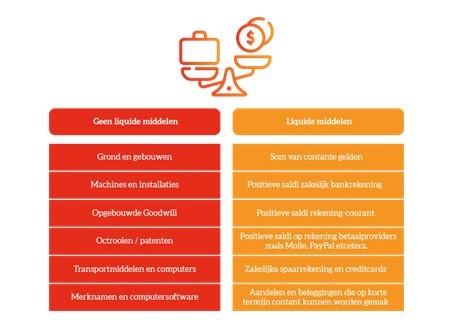

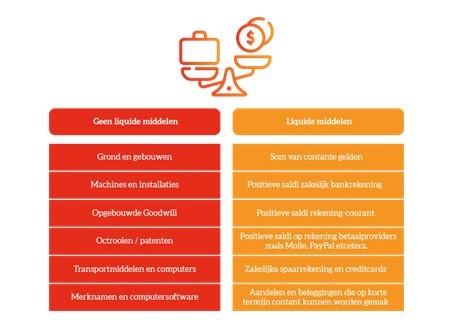

Liquide middelen zijn de bezittingen van jouw onderneming waar je op korte termijn toegang toe hebt om betalingen mee te doen. Onder korte termijn wordt verstaan: 12 maanden. Als middelen niet binnen deze periode contant kunnen worden gemaakt vallen ze onder de vaste activa.

Liquide middelen vallen onder de vlottende activa en staan aan de linkerkant van de balans (debet) in de boekhouding. De term liquide verwijst naar het Latijnse liquidus wat vloeibaar betekent: geld dat altijd in beweging is. We kunnen met liquide middelen op korte termijn betalen.

Dan gaat het om contant geld, maar ook andere gelden vallen onder liquide middelen. Zie het overzicht hieronder.

Vaak zien ondernemers bepaalde liquide middelen over het hoofd, zoals het giraal geld bij externe betaalproviders of hun saldo op een zakelijke creditcard. Het is van belang om te weten welk bezit binnen jouw onderneming onder de kwalificering van liquide valt.

Waarom zijn liquide middelen zo belangrijk?

Bewust zijn van jouw liquiditeit helpt je in de eerste plaats om betalingen te verrichten. Wanneer je weet welke bezittingen je binnen jouw bedrijf contant kan maken, ben je je beter bewust van de verplichtingen die je kan aangaan en welke investeringen je kan verrichten. Het is daarom van belang om je cashflow zo efficiënt mogelijk in te richten. Het is natuurlijk niet wenselijk dat een investeringskans aan je voorbij gaat omdat je een fout hebt gemaakt bij het berekenen van je liquiditeit.

In de tweede plaats zijn liquide middelen van belang voor het berekenen van je current en quick ratio. Dit zijn berekeningen die gebruikt worden om aan te tonen hoe snel jij aan je kortlopende schulden kan voldoen.

Het verschil tussen beide berekeningen is dat je in de quick ratio de voorraden van je onderneming achterwege laat. In beide gevallen worden de vlottende activa, inclusief de liquide middelen, gedeeld door de kortlopende schulden van jouw onderneming.

Lees hier hoe je dit kan berekenen voor jouw onderneming.

Factoring helpdesk

Wil je snel jouw facturen betaald hebben? Dan kan factoring de oplossing zijn. Heb je vragen over factoring, zoals: kom ik in aanmerking? Wat zijn de voor- en nadelen en wat houdt het in? De factoring helpdesk van Het Ondernemerscollectief helpt je verder.

De berekening van de current en quick ratio is in de eerste plaats van belang voor jou als zelfstandig ondernemer. Een onderneming met een current ratio boven de 1 wordt namelijk gezien als een gezonde onderneming. Is jouw ratio lager? Dan is dit een signaal om actie te ondernemen. Bijvoorbeeld door meer middelen liquide te maken.

Daarnaast is deze berekening voor investeerders van belang. Wanneer je investeerders wilt in in jouw onderneming, of dit nu de bank is of een externe partij, zullen zij een gezonde current ratio willen zien.

Liquiditeit naar voren halen

Er zijn dus verschillende redenen waarom het van belang is de liquiditeit van je onderneming te kennen. Of het nu gaat om het betalen van rekeningen, het benutten van investeringskansen of het waarborgen van een gezonde financiële onderneming: inzicht in je liquiditeit is noodzakelijk. Hier zal je als ondernemer dus scherp op moeten zijn.

Moet je je liquiditeit verbeteren, bijvoorbeeld omdat je een grote investering wilt doen? Dan zijn er verschillende manieren om daarvoor te zorgen. Eén van die manieren is je liquiditeit naar voren te halen. Dit kan eenvoudig met voorfinanciering van je facturen, ofwel factoring. Met factoring krijg je jouw facturen binnen 24 uur krijgt betaald. Je kunt dus direct beschikken over jouw geld en vergroot je liquiditeit.

Neem hier contact op als je graag meer informatie over factoring ontvangt, of vraag een vrijblijvende offerte aan.